Der Minikredit ist eine Sonderform von Darlehen, die vor allem von spezialisierten Finanzdienstleistern vergeben werden. Der Kreditrahmen von Minikrediten bewegt sich zwischen 50 € bis hin zu maximal 1.500 €. Beträge darüber hinaus gelten hingegen als Kleinkredite. Minikredite unterscheiden sich alternativen Kreditarten wie dem Kleinkredit, Ratenkredit etc. nicht nur hinsichtlich der verfügbaren Kreditsummen, sondern vor allem durch die deutlich kürzeren Kreditlaufzeiten und den Vergabekriterien.

Wer vergibt Minikredite?

Minikredite werden in der Regel von Finanzdienstleistern vergeben, die sich auf die Vergabe von Kleinbeträgen an Verbraucher spezialisiert haben. Hierzu zählt auch Cashper als Marke der Novum Bank. Traditionelle Banken vergeben in der Regel keine Minikredite. Hier erfolgt die Ausgabe vergleichbar kleinerer Beträge in Form des Überziehungskredite eg. Dispokredit.

Jedoch gilt hier zu beachten, dass ein Minikredit in seiner Gesamtheit nicht vergleichbar mit einem Dispokredit ist.

Welche Kreditsummen werden vergeben?

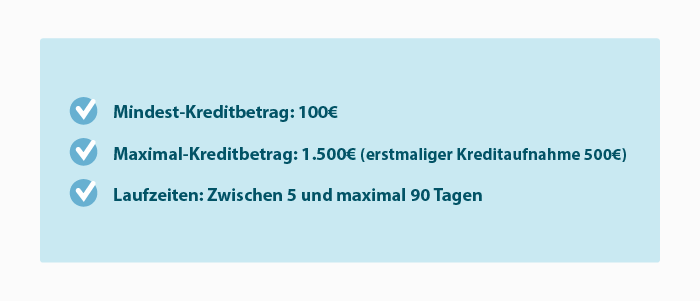

Je nach Anbieter werden solche Minidarlehen bereits ab einer Summe von 50 € vergeben. Das Gros der Anbieter solcher Kredite setzen jedoch einen Mindest-Kreditbetrag von 100 € fest. Bei der maximal verfügbaren Kreditsumme gilt in der Regel ein Betrag von 1.500 €.

Jedoch gilt bei einigen Anbietern zu beachten, dass bei erstmaliger Kreditaufnahme bei einem Anbieter die maximal verfügbare Kreditsumme auf 500 € begrenzt sein kann. Über die maximal angebotene Kreditsumme von 1.500 € können bei den meisten Anbietern nur Bestandskunden mit einwandfreier Kundenhistorie verfügen.

Welche Laufzeiten gelten bei Minikrediten?

Minikredite werden im Vergleich zu klassischen Ratenkrediten mit sehr kurzen Laufzeiten vergeben. Je nach Anbieter betragen die Laufzeiten für diesen Kredit-Typ zwischen 5 und maximal 90 Tagen. Wobei zu beachten ist, dass manch ein Anbieter solcher Mini-Darlehen die Laufzeit des Kredites oft in Relation zur gewünschten Kreditsumme stellen

Bedeutet, dass beispielsweise eine Kreditsumme von 50 € maximal über eine Laufzeit von 30 Tagen vergeben wird.

Wie wird ein solcher Minikredit zurückgezahlt?

Im Gegensatz zu einem klassischen Ratenkredit beziehungsweise Verbraucherkredit erfolgt die Rückzahlung / Tilgung des Kredits nicht in Form regelmäßiger Ratenzahlungen, sondern in einer Summe inklusive der angefallen Zinsen und ggfs. gebuchter (kostenpflichtiger Zusatz-Optionen) am Ende der vereinbarten Kreditlaufzeit. Die Tilgung erfolgt also einmalig als Gesamtsumme.

Welche Voraussetzungen müssen Antragsteller erfüllen?

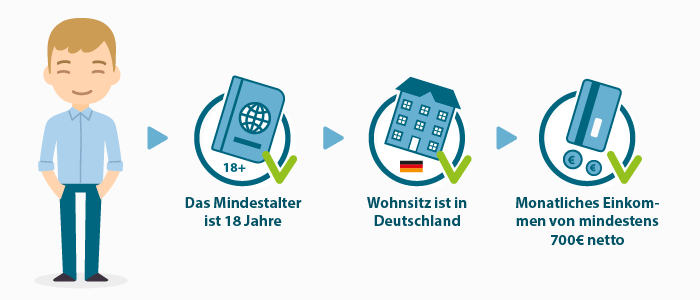

Wie bei jedem anderen Kredit auch, so gilt es auch bei einem Minikredit Angebot seitens des Antragstellers bestimmte Voraussetzungen zu erfüllen – die da wären >>

- Volljährigkeit

- Gemeldeter Wohnsitz in Deutschland

- Aktives Deutsches Bankkonto

- Nachweisbares, regelmäßiges monatliches Einkommen (Einkommenshöhe variiert je nach Anbieter)

Zudem sollten im Rahmen der Bonitätsprüfung keine harten Negativ-Merkmale zum Antragsteller vorliegen. Als sogenannte „harte“ Merkmale gelten >>

- Eidesstattliche Versicherung (EV)

- Haftbefehl aufgrund nicht abgegebener EV

- Laufende Inkasso-Verfahren

Wie schnell wird ein Minikredit ausbezahlt?

Auch hinsichtlich der Auszahlungszeitpunkte gilt, dass dies in Abhängigkeit des Anbieters steht. Hier können Zeitspannen zwischen 4 Tagen bis hin zu 28 Tagen bestehen. Jedoch bieten alle Anbieter von Minikrediten eg. Kleinstkrediten die Möglichkeiten der sogenannten Express-Auszahlung an, welche den beantragten und bewilligten Kredit entweder taggleich (Werktags) oder innerhalb von 24 Stunden zur Auszahlung und Verfügung stellt.

Jedoch gilt zu beachten, dass diese Express-Option als sogenannte Zusatzleistung definiert ist, die mit entsprechenden Gebühren behaftet ist. Wer also möglichst schnell über seine bewilligten Kreditsumme verfügen möchte, muss hierbei entsprechende Zusatzkosten akzeptieren.

Gut zu wissen: Ein Minikredit kann 24 Stunden am Tag beantragt werden. Wird ein solcher Kredit außerhalb der Öffnungszeiten beantragt, wird dieser am folgenden Werktag bearbeitet. Es gibt niemanden, der rund um die Uhr Kreditanträge bearbeitet.

Antragstellern sollte bewusst sein, dass das schnelle Geld am Wochenende etwas langsamer ist, als so manch ein Anbieter auf seiner Internetseite verspricht. Onlinekredite, als welcher auch ein Minidarlehen gilt, sind zwar rund um die Uhr verfügbar, jedoch nicht alle Banken arbeiten am Samstag und Sonntag. Bedeutet also, das am Wochenende eingehende Kreditanträge, erst am Montag bearbeitet und auf Wunsch dann auch frühestens taggleich auf dem Konto gutgeschrieben werden kann.

Minikredit – was bedeuten die Zusatzleitungen?

Der Antrag auf einen Minikredit ist grundsätzlich kostenfrei – mit Ausnahme der anfallenden Zinskosten. Jedoch wird das eigentliche Minikredit Angebot seitens der Anbieter mit entsprechend optional hinzubuchbaren Zusatzleistungen versehen: Diese Zusatzleistungen sind >>

- Express-Option / Express-Auszahlung

- Raten-Optionen (Kredit kann in mehreren Teilbeträgen getilgt werden)

Gemein ist den Zusatzleistungen (Optionen), das sie generell kostenpflichtig sind. Die Kosten für diese Zusatz-Optionen orientieren sich fast immer an der in Anspruch genommenen Kreditsumme. Das heißt, die Kosten sind entsprechend gestaffelt.

Minikredit ohne Schufa – geht das?

Das Angebot eines Minikredit ohne Schufa existiert nicht, jedoch erfolgt die Bewertung der generell durchgeführten SCHUFA Prüfung bei den Minikredit Anbietern anders als bei den traditionellen Banken. Gründe hierfür sind die geringeren Kreditsummen als auch kürzeren Laufzeiten.

Dies bedeutet, dass eine Schufa-Auskunft mit leichten Negativ-Merkmalen beziehungsweise einem geringen Kredit-Score nicht zwangsläufig zu einer Ablehnung des Kreditantrags führen. Die Anbieter von Minikrediten sind also hier bei der Kreditvergabe gegenüber schufa-belasteten Antragstellern deutlich kulanter als die traditionellen Banken.

Gut zu wissen: Auch bei Minikredit Anbietern erfolgt die Anfrage bei der SCHUFA oder ähnlichen Bonitätsauskunfteien „schufa-neutral“. Das heißt, dass die reine Anfrage bei der SCHUFA keinerlei negative Auswirkung auf den Kredit-Score des Antragstellers an sich hat.

Minikredite vergleichen – worauf achten?

Auch wenn die Anzahl der Minikredit-Anbieter in Deutschland durchaus überschaubar ist und sich die Kreditsummen in kleineren Dimensionen bewegen, so ist auch bei eben diesen Krediten ein Vergleich der Konditionen durchaus empfehlenswert.

Allein aufgrund der Tatsache, dass sich die Zinssätze für diese Minidarlehen in einer Bandbreite von 7,95 % effektivem Jahreszins bis hin zu 14,9 % effektiv per anno bewegen, unterstreicht die Bedeutung eines solchen Vergleichs.

Umso mehr Bedeutung gewinnt ein Vergleich in Bezug auf die genannten Zusatzleistungen. Auch hier können die Kosten aufgrund der durchaus gängigen Preisstaffeln enorm variieren.

Gut zu wissen: Selbst wenn die Zinskosten - in Euro gemessen - sich im geringen einstelligen Euro-Bereich bewegen, so fallen die Unterschiede bei den Kosten für die Zusatz-Optionen deutlich höher aus.

Generell bei der Aufnahme von Krediten aller Art zu beachten

Ob für den Minikredit oder jeden anderen Kredit – es gilt Folgendes

Lesen Sie die Allgemeinen Geschäftsbedingungen und informieren Sie sich gut über die Kosten, die ein Minikredit mit sich bringt. Ist ein Anbieter diesbezüglich nicht transparent oder sind die Kosten undeutlich, dann beantragen Sie bei diesem Anbieter keinen Kredit.

Jemand, der ein finanzielles Produkt anbietet, muss all seine Dienstleistungen transparent anbieten. Der Konsument muss darüber informiert sein, sowohl was die eventuelle Kosten des Kredits sind, als auch was die Extrakosten sind, wenn der Konsument seinen Zahlungsverpflichtungen nicht nachkommen kann.

Sparen ist immer die bessere Lösung. Klappt das nicht, denken Sie an einen Minikredit!

Warnung:

Zahlungsverzug kann zu finanziellen Problemen führen. Mehr Informationen auf der Internetseite der Verbraucherzentale und in unseren eigenen Richtlinien.